Archive for the ‘コラム’ Category

任意整理の分割回数は何回まで?利息カットの条件と上限を解説

「返済のために働く…」

「返しても返しても、利息ばかりで元金がほとんど減らない…」

「この苦しさを誰にも相談できず、一人で抱え込んでいる…」

借金の問題は、一人で抱え込まずに専門家へ相談することで、解決の糸口が見つかることがあります。そして、正しい知識を持って対処すれば、解決の道筋が見えてくる可能性があります。

任意整理の分割回数と利息カット、業者ごとに対応は違うのか?

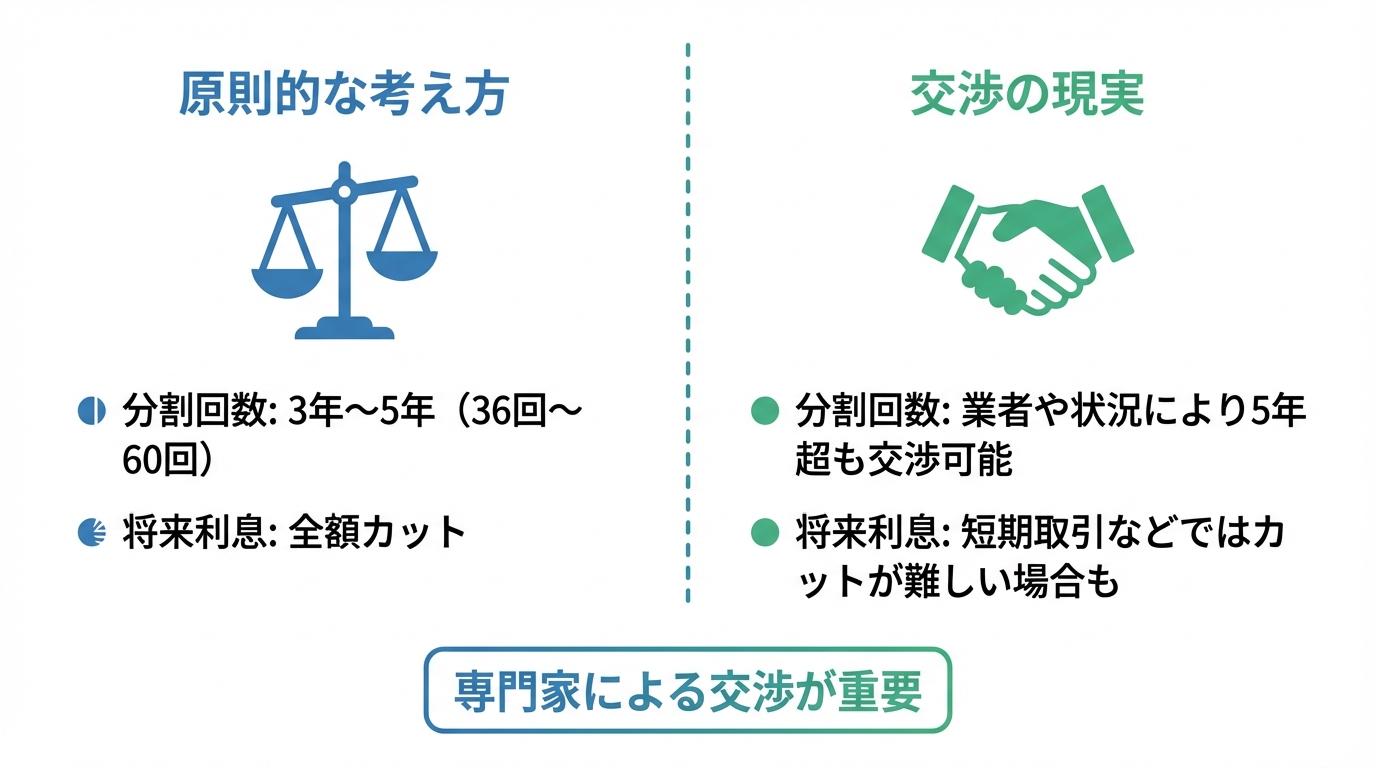

任意整理を検討する際、多くの方が最も気になるのが「分割回数は何回まで可能なのか?」「利息や手数料は本当にカットされるのか?」という点でしょう。そして、その答えは「交渉する貸金業者によって対応は全く異なる」というのが現実です。

ここでは、任意整理の基本的な仕組みを踏まえつつ、皆さまからよくいただくご質問にお答えする形で、分割回数や利息カットのリアルな実情を解説していきます。

どの業者も同じ対応をしてくれるわけではありません。だからこそ、専門家による交渉が重要になるのです。

分割回数の上限は?原則3~5年を超える交渉の現実

任意整理における分割返済の期間は、原則として3年(36回払い)から5年(60回払い)が基本的な目安となります。多くの貸金業者は、この範囲内での和解を提案してきます。

しかし、借金の総額やあなたの収入状況によっては、5年(60回)の分割でも月々の返済が難しいケースも少なくありません。では、5年を超える長期の分割交渉は不可能なのでしょうか。

結論から言えば、不可能ではありませんが、交渉は容易ではありません。

例えば、過去にその業者と長期間にわたって取引を続けてきた実績がある場合や、借金の総額が特に大きい場合などは、60回を超える分割払いに応じてもらえる可能性が出てきます。

ただし、これはあくまで可能性の話です。業者によっては事務的に「上限は60回までです」と返答されることも多く、そこから粘り強く交渉を重ねていく必要があります。まさに、ここからが専門家の腕の見せ所と言えるでしょう。もし、任意整理後の返済が困難になった場合は、任意整理後に払えなくなった場合の対処法も考えられますが、まずは無理のない和解案を目指すことが重要です。

将来利息や手数料は必ずカットされる?交渉が難航するケースとは

任意整理の最大のメリットは、和解後の将来利息をカットしてもらうことにあります。これにより、返済した分だけ着実に元金が減っていくため、完済への道筋が明確になります。

しかし、これも「必ず保証されるわけではない」という点を理解しておく必要があります。以下のようなケースでは、将来利息のカット交渉が難航したり、一部の利息を付加する条件での和解を求められたりすることがあります。

- 取引期間が極端に短い場合:例えば、借り入れから数ヶ月しか経過していないなど、業者側にほとんど利益が出ていない状況では、交渉は非常にシビアになる傾向があります。

- 一度も返済していない場合:借入れ後、一度も返済実績がないまま任意整理を申し出ると、業者側の心証は悪く、厳しい条件を提示される可能性が高まります。

- 業者の方針が厳しい場合:貸金業者の中には、任意整理に対して一貫して厳しい姿勢をとる会社も存在します。

特に「借りてすぐ任意整理をしたい」というご相談も受けますが、このような任意整理前に避けるべき行動は、交渉を不利にする可能性があるため注意が必要です。個別の状況を正確に判断し、最善の交渉戦略を立てることが極めて重要になります。

返済の悩み、一人で抱えずに専門家へ相談という選択肢を

ここまで解説してきたように、任意整理の交渉は、画一的なルールで決まるものではありません。あなたの借入状況や取引の経緯、そして何より交渉相手である貸金業者の姿勢によって、結果は大きく変わってきます。

「自分の場合は、何回くらいの分割が可能なんだろう?」

「利息はきちんとカットしてもらえるだろうか?」

こうした不安を抱えながら、一人で悩み続ける必要はありません。ぜひ一度、私たち専門家にご相談ください。

司法書士てらやま事務所では、ご相談は何度でも無料です。また、ご依頼いただく際にまとまった費用をご用意いただく必要はなく、着手金不要の分割払いにも対応しています。お仕事でお忙しい方のために、夜間や土日祝日のご相談も可能です。

返済のために働き、先の見えない不安に苦しんでいるのなら、まずはあなたの状況をお聞かせください。法律の知識を一方的に当てはめるのではなく、あなたの生活再建に向けて、最も良い解決策を一緒に見つけ出しましょう。まずはお気軽に無料相談のお問い合わせください。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

ギャンブル・浪費・投資の借金も債務整理できる?解決策を解説

ギャンブルや浪費…後ろめたい借金でも解決を諦めないでください

パチンコや競馬、FXなどの投資、あるいは買い物をしすぎたことによる浪費…。

そうした原因で作ってしまった借金は、誰にも相談できず、罪悪感から一人で抱え込んでしまいがちです。「自業自得だ」と自分を責め、返済のプレッシャーに押しつぶされそうになっていませんか。

しかし、どのような理由であれ、生活を立て直すための選択肢が見つかる可能性はあります。後ろめたい気持ちから、解決への一歩を踏み出すことを躊躇しないでください。

この記事では、ギャンブルや浪費が原因の借金でも利用できる債務整理の方法を、専門家の視点から分かりやすく解説します。読み終える頃には、具体的な解決策が見え、前に進む勇気が湧いてくるはずです。

なぜ問題に?自己破産における「免責不許可事由」とは

「ギャンブルで作った借金は自己破産できない」と聞いたことがあるかもしれません。なぜ、借金の原因が問題になるのでしょうか。

それは、自己破産が、免責許可により多くの借金の支払い義務を免除してもらえる非常に強力な手続きだからです。そのため、法律(破産法)は、著しく不誠実な借り入れをした人まで無条件に救済するのは公平ではないと考え、借金の支払いを免除しないケースを定めています。これを「免責不許可事由(めんせきふきょかじゆう)」と呼びます。

具体的には、以下のような行為が免責不許可事由に該当する可能性があります。

- 浪費や賭博(ギャンブル)その他の射幸行為

収入に見合わない高価な買い物を繰り返したり、パチンコ・競馬・FXなどのギャンブルや投資に多額のお金をつぎ込んだりするケースです。 - 財産を隠したり、不当に価値を減少させたりする行為

自己破産の手続き直前に、財産を誰かに贈与したり、不当に安く売却したりする行為がこれにあたります。 - 換金行為

クレジットカードのショッピング枠でブランド品や新幹線の回数券などを購入し、それをすぐに買い取り業者などに売却して現金を得る行為です。 - 特定の債権者にだけ返済する行為(偏頗弁済)

友人や親族など、特定の相手にだけ優先して借金を返済する行為は、他の債権者との公平を害するため認められません。 - 裁判所への虚偽の説明

財産状況について嘘の書類を提出したり、借金の原因を偽って申告したりする行為です。

これらの行為に心当たりがあると、「自分の場合は自己破産できないのではないか」と不安に思われるかもしれません。

【解決策】あなたの状況に合った債務整理の方法

ご自身の状況が免責不許可事由に当てはまり、不安を強く感じられたかもしれません。しかし、ご安心ください。解決の道は自己破産だけではありませんし、その自己破産にも救済の道が残されています。あなたの状況に合った解決策が見つかる可能性があります。

①自己破産:「裁量免責」で借金がゼロになる可能性

免責不許可事由があったとしても、直ちに自己破産が不可能になるわけではありません。裁判所が、借入れの経緯や本人の反省の度合い、更生の意欲などを総合的に考慮し、その裁量によって免責を許可する「裁量免責(さいりょうめんせき)」という制度があります。

実務上、免責不許可事由に該当するケースは少なくありませんが、その多くがこの裁量免責によって最終的に借金の免除が認められています。決して例外的な救済措置ではないのです。

裁量免責を得るためには、以下の3点が極めて重要になります。

- 正直に事情を話すこと

- 深く反省し、生活再建への意欲を示すこと

- 専門家の助けを借りて、誠実に手続きに協力すること

真摯な態度で手続きに臨めば、裁判所は再出発の機会を与えてくれる可能性が高いといえます。そのため、すぐに自己破産をしたほうが良いケースに該当する場合、諦める必要はありません。

②個人再生:借金の原因は問われず、元金を大幅に減額

「どうしても自己破産には抵抗がある」「持ち家などの財産は手放したくない」という方には、個人再生という選択肢があります。

個人再生の大きな特徴は、自己破産と異なり、ギャンブルや浪費といった借金の原因が手続きの可否に影響しない点です。裁判所の認可を得ることで、法律上の最低弁済額などの基準に従って借金を減額し、原則3年(事情により最長5年)で分割返済していく手続きです。また、住宅ローン特則を利用すれば、マイホームを手放すことなく他の借金を整理することも可能です。

安定した収入がある方であれば、非常に有効な解決策となり得ます。

③任意整理:特定の借金を選んで利息をカット

借金の総額が比較的少ない場合や、保証人がついている借金がある場合には、任意整理が適していることもあります。

この手続きも個人再生と同様に、借金の原因は問われません。裁判所を介さず、司法書士が貸金業者と直接交渉し、将来発生する利息をカットしてもらい、残った元金を3年~5年程度の分割で返済していく和解を結びます。これにより、月々の返済負担を大きく減らすことが可能です。

整理する借金を選べるため、保証人に迷惑をかけたくない借金は除外するなど、柔軟な対応ができるのがメリットです。

【重要】隠すのは最悪の選択。正直に話す勇気が再出発の鍵です

「ギャンブルや浪費のことは、できれば隠したまま手続きを進めたい…」

そのお気持ちは痛いほどわかります。しかし、事実を隠したまま手続きを進めることは避けたほうがよいでしょう。

なぜなら、

- 発覚する可能性が高いから

自己破産の手続きでは、裁判所の運用により通帳コピーや取引明細などの提出を求められることがあります。不自然な入出金があれば、専門家や裁判所が確認を求めることが多く、隠し通すのは難しいケースが一般的です。 - 免責が認められにくくなるおそれがあるから

嘘をついて裁判所を騙そうとする行為は、免責判断で不利に扱われるおそれがあります。正直に話していれば得られたかもしれない裁量免責の可能性を、自ら狭めてしまうことにもつながります。

逆に、勇気を出してすべてを正直に打ち明けてくだされば、私たち専門家はあなたにとって最善の解決策を立てることができます。そして、その正直な姿勢は裁判所にも反省の意として伝わり、結果的に解決への最短ルートとなるのです。

もし、家族や会社にバレずに進めたいというご希望があれば、その点も踏まえて最適な方法をご提案します。

私たちはあなたの味方です。どんな理由があっても、あなたを責めることは決してありません。まずはまずは無料相談で状況をお聞かせください。一緒に再出発の一歩を踏み出しましょう。

参照:破産法

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

債務整理は会社や家族にバレる?内緒で進める方法を専門家が解説

家族や会社に知られずに債務整理ができるか?

「借金のことを、家族や会社にだけは絶対に知られたくない…」

借金の返済に追われる中で、多くの方がこのように強く願っています。もし知られてしまったら、今の平穏な生活が壊れてしまうのではないか、という不安は計り知れません。

結論からお伝えします。はい、適切な手順を踏むことで、周囲に知られないよう配慮しながら借金問題の解決を目指すことは可能です。ただし、状況によっては郵便物や手続上の必要書類などをきっかけに知られる可能性もあります。

この記事は、単なる法律の解説ではありません。同じような悩みを経験した私が、あなたの立場に立って、どうすれば穏やかな日常を守りながら問題を解決できるのか、具体的な方法を丁寧にお伝えします。どうか一人で抱え込まず、少しだけ肩の力を抜いて読み進めてみてくださいね。

債務整理で周囲にバレる主な原因とは

「バレない方法」を知るためには、まず「なぜバレてしまうのか」を知ることが大切です。原因がわかれば、事前に対策を立てることができます。主に「家族」と「会社」の2つのケースに分けて見ていきましょう。

家族にバレる主な原因:郵便物とローンの壁

ご家族と一緒にお住まいの場合、最も注意したいのが「裁判所や債権者からの郵便物」です。特に、裁判所から「特別送達」という特殊な郵便で訴状などが届くと、家族が受け取った際に不審に思われる可能性が高まります。

また、債務整理を行うと、一定期間、信用情報機関に事故情報が登録されます。これにより、新たなクレジットカードの作成や、住宅・自動車といった各種ローンの審査に通らなくなります。こうした状況をきっかけに、家族に内緒で借金を解決するのが難しくなるケースも少なくありません。

会社にバレる主な原因:給与差押えと官報

会社に知られる最大の原因は、「給与の差押え」です。借金の返済を長期間滞納し、債権者から裁判を起こされてしまうと、最終的に裁判所を通じて会社に通知が届き、給料の一部が直接天引きされてしまいます。こうなると、会社に事情を隠し通すことは極めて困難です。

もう一つは「官報への掲載」です。官報とは国の広報誌のようなもので、自己破産や個人再生をすると、住所と氏名が掲載されます。ただ、一般の方が日常的に官報をチェックすることはまずありません。そのため、ここから会社に知られる可能性は、特殊な職業の方を除けば、それほど高くはないと言えるでしょう。

ただし、会社から借入れをしていたり、同僚に保証人になってもらっていたりする場合には、その借金を整理の対象にすると、どうしても知られてしまうことになります。

手続き別「バレるリスク」徹底比較

債務整理には、主に「任意整理」「個人再生」「自己破産」があります(ほかに、簡易裁判所を利用する「特定調停」などの方法もあります)。どの手続きを選ぶかによって、周囲に知られるリスクは大きく変わってきます。それぞれのバレやすさを比較してみましょう。

【最も安全】任意整理:裁判所を通さない方法の一つ

もし、あなたが「とにかく誰にも知られずに解決したい」と強く願うなら、任意整理が最も適した方法と言えるでしょう。その最大の理由は、裁判所を通さず、司法書士が債権者と直接交渉して解決を目指す「私的な話し合い」だからです。

裁判所を通さないため、以下のような大きなメリットがあります。

- 官報に名前が載ることがない

- 裁判所からの郵便物が自宅に届かない

- 家族の収入証明書などの書類が不要

さらに、任意整理は「整理する借金を選べる」という特徴があります。例えば、会社からの借入金や、友人が保証人になっている借金だけを手続きから外すことで、関係者に知られるリスクを積極的に避けることが可能です。

【要注意】個人再生・自己破産:家族の協力が必須な理由

一方で、個人再生や自己破産は、裁判所を介して行う公的な手続きです。そのため、家族に内緒で進めるのは極めて難しくなります。

その理由は、手続きに「家計全体の収支状況」などの提出が必要となり、裁判所によっては同居家族の収入に関する資料(給与明細など)の提出を求められることがあるからです。その場合、ご家族の協力が必要になることがあります。

また、前述のとおり官報にも掲載されますし、自己破産の場合は持ち家や車などの財産が処分される可能性もあり、物理的に隠し通すことが困難になります。決して債務整理のよくある誤解のように軽く考えず、慎重に検討する必要があります。

司法書士に頼めば秘密は守られるのか?

「専門家に相談したら、そこから情報が漏れてしまうのでは…」というご心配もあるかもしれません。ただし、司法書士には守秘義務があり、通常はその点を過度に心配する必要はありません。

私たち司法書士には、法律によって厳格な「守秘義務」が課せられています。ご相談いただいた内容やご依頼の事実を、ご本人の許可なくご家族や会社など第三者に漏らさないよう、守秘義務に基づき厳格に取り扱います。これは、法律で定められた専門家の重い責任なのです。

むしろ、専門家にご依頼いただくことは、秘密に配慮しながら手続きを進めるための有力な方法の一つと言えます。ご依頼後は、原則として連絡窓口が私たち事務所になりますので、債権者からあなたやご家族へ直接連絡が入ることを減らすことが期待できます。

司法書士てらやま事務所では、プライバシー保護のために、ご連絡はご指定の携帯電話に行い、郵便物も事務所名ではなく個人名でお送りするなど、細心の注意を払っています。どうぞ安心して、あなたの今の状況をお聞かせください。

一人で悩み続ける時間は、とても辛いものです。まずは最初の一歩として、無料相談を利用してみませんか。お話しいただくことで、きっと心が軽くなるはずです。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

後払い決済の任意整理|司法書士がデメリットと相談先を解説

後払い決済サービスとは?任意整理は可能?

ペイディやメルペイ、PayPayあと払いといった後払い決済サービスは、手元にお金がなくても商品を購入できるため、非常に便利な仕組みです。しかし、その手軽さから利用が重なり、気づけば支払いが困難になってしまうケースも少なくありません。

そもそも後払い決済は、サービス提供会社が一時的に代金を立て替えている状態です。つまり、形は違えど実質的には「借金(債務)」と同じ性質を持っています。

そして、多くの方が不安に思われている点について結論からお伝えします。はい、後払い決済サービスも「任意整理」の対象になります。

任意整理は、裁判所を介さずに、弁護士または(法務大臣の認定を受けた)司法書士などの専門家が窓口となって後払い決済の会社と交渉し、将来利息・手数料の負担軽減や分割回数の見直しを目指すことで、月々の返済負担を軽減する手続きです。借金問題の解決策には様々な方法がありますが、後払い決済のように比較的少額の債務整理に適した方法と言えるでしょう。債務整理という手続きの全体像については、債務整理の種類と選び方|最適な手続きで生活再建へで体系的に解説しています。

後払い決済を任意整理する3つのデメリット

任意整理は有効な解決策ですが、メリットばかりではありません。私たちは専門家として、まずデメリットを正直にお伝えすることが、あなたの未来にとって最も重要だと考えています。以下の3つの点をしっかりとご理解ください。

信用情報に影響が出る(ブラックリスト)

任意整理を行うと、信用情報機関に事故情報が登録されます。これが、いわゆる「ブラックリストに載る」と呼ばれる状態です。

この情報が登録されている期間は、完済(または契約終了)から5年程度が目安とされますが、信用情報機関や登録内容によって起算点・保有期間は異なるため、実際の影響期間はケースにより前後します。

- 新たなクレジットカードの作成

- 自動車や住宅などのローン契約

- スマートフォンの本体代金の分割払い

生活に一定の制約が生じますが、これはあくまでも生活を立て直すための一時的なプロセスです。過度に恐れる必要はありません。債務整理に関する様々な誤解については、債務整理のよくある誤解で詳しく解説していますので、ぜひご覧ください。

任意整理したサービスは利用できなくなる

任意整理の対象とした後払い決済サービスは、残念ながら今後利用できなくなるとお考えください。これは、信用情報機関の事故情報とは別に、サービスを提供する会社独自のリスト(社内ブラック)に情報が残るためです。

例えば、メルペイを任意整理した場合、メルカリの他の機能利用に制限がかかる可能性も考えられます。信用情報が回復した後も、その会社との再契約は極めて難しいのが実情です。

費用倒れになる可能性がある

後払い決済の利用額が少額(例えば5万円以下など)の場合、注意が必要です。任意整理によって減額できる将来の利息や手数料よりも、専門家に支払う費用のほうが高くなってしまう「費用倒れ」のリスクがあります。

私たちは、ご依頼者様の利益にならない手続きを無理にお勧めすることはありません。あなたの状況を丁寧にお伺いした上で、本当に任意整理が最善の策なのかを一緒に考えさせていただきます。債務整理にかかる費用が心配な方は、債務整理の費用、高い?司法書士が相場と選び方を解説もご参照ください。

デメリットがあっても任意整理を検討すべきケース

では、どのような場合に任意整理を検討すべきなのでしょうか。もしあなたが以下のような状況にあるなら、デメリットを考慮しても任意整理は非常に有効な手段となり得ます。

- 複数の後払いサービスやカードローン、リボ払いなどを利用しており、返済総額が大きくなっている

- 電話やメール、ハガキでの督促に精神的に追い詰められている

- 返済しても手数料や遅延損害金に消え、元金がほとんど減らない

専門家に依頼すると、通常は受任通知が債権者に届いた後、督促の窓口が専門家に切り替わり、電話や郵便による督促が落ち着くことが多いです。そして、将来の利息や手数料をカットし、元金のみを3年~5年で分割返済する和解案を目指すことで、現実的な返済計画を立て直し、生活再建への第一歩を踏み出すことができます。

後払い決済の任意整理は司法書士てらやま事務所へ

後払い決済の支払いで悩んだとき、どこに相談すればよいか迷われるかもしれません。私たちは、司法書士てらやま事務所へのご相談が最善の選択肢の一つであると確信しています。

その理由は、法務大臣の認定を受けた認定司法書士であれば、簡易裁判所において取り扱うことができる民事事件(訴額が140万円を超えない請求事件)等について代理業務を行えるためです。後払い決済の利用額は、この範囲に収まることがほとんど。まさに、私たちの得意分野なのです。

司法書士てらやま事務所では、一人でも多くの方の不安を解消するため、以下の体制を整えています。

- 相談は何度でも無料(時間制限もありません)

- 着手金は不要、費用の分割払いに対応

- 土日祝・夜間も相談可能

「こんな少額で相談していいのかな…」とためらう必要は一切ありません。その小さな悩みが、やがて大きな問題に発展する前に、どうか勇気を出して一歩を踏み出してください。より詳しい相談のタイミングについては、借金返済で悩む方へ|司法書士に相談すべき5つのタイミングでも解説しています。私たちと一緒に、穏やかな日常を取り戻しましょう。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

任意整理前に絶対ダメなこと3選!後悔しない準備と相談のコツ

任意整理を考え始めたあなたへ。こんな行動、していませんか?

毎月の返済日が近づくたびに、どうやって乗り切ろうかと頭を悩ませる日々。返済が苦しく、精神的に追い詰められている状況ではないでしょうか。

「次の支払いのため、ほんの少しだけなら…」と別の業者から借り入れてしまった。

「ポイントが貯まるから」と、ついクレジットカードで日用品を買ってしまった。

もし、このような行動に心当たりがあるのなら、この記事を最後までお読みください。良かれと思って取ったその行動が、実はあなたの状況をさらに悪化させ、将来の選択肢を狭めてしまう可能性があるからです。

この記事では、借金問題の専門家である司法書士の視点から、任意整理を検討している方が避けたい行動とその理由、そして後悔しないために今すぐ始めるべき準備について、具体的にお伝えします。この記事を読めば、あなたがこれからどう行動すれば最善の道を歩めるのかが明確になるはずです。一人で抱え込まず、正しい知識を身につけて、生活再建への第一歩を踏み出しましょう。

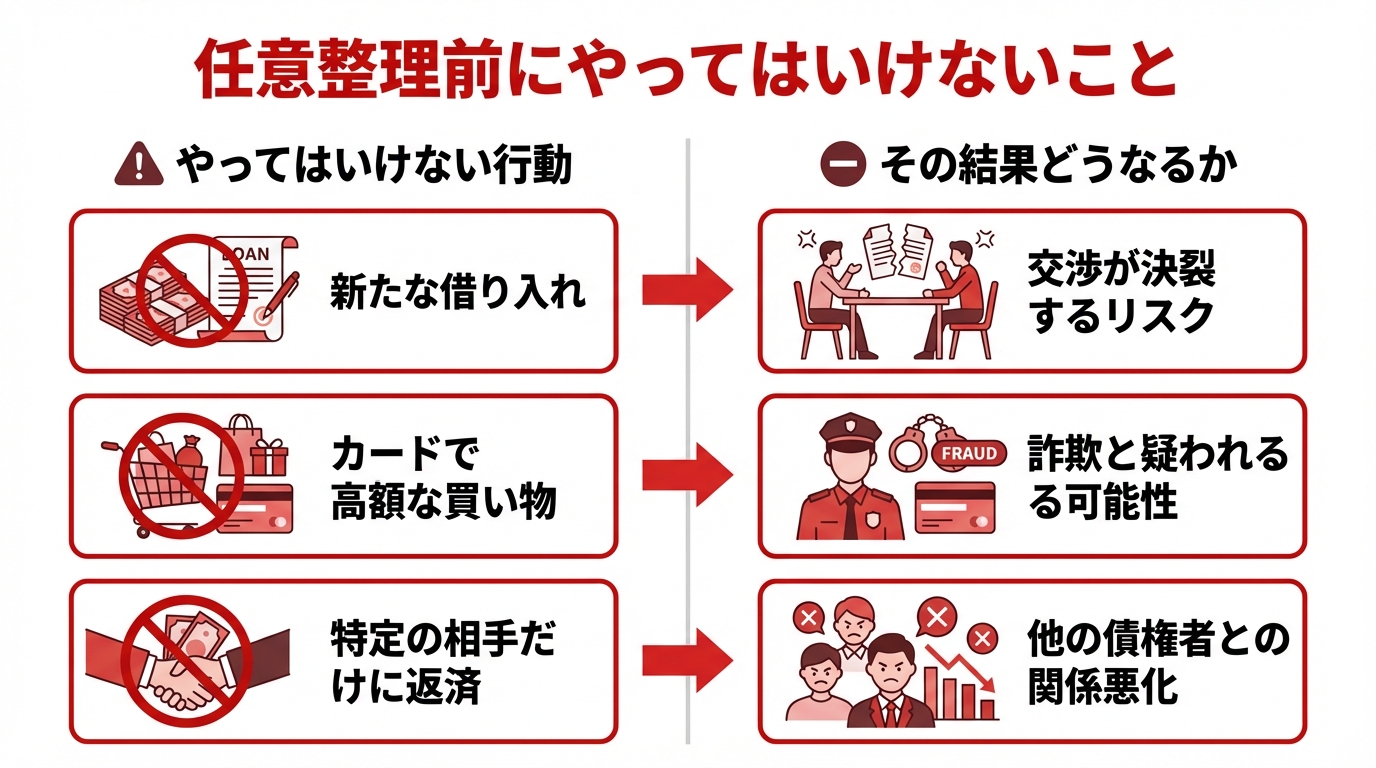

【要注意】任意整理前に避けたい3つのこと

任意整理は、債権者(貸金業者)との話し合いによって将来の利息をカットしてもらい、無理のない範囲で元本を分割返済していく手続きです。この「話し合い」を円滑に進めるためには、債権者との信頼関係が何よりも重要になります。しかし、これからご紹介する3つの行動は、その信頼関係を根底から覆し、交渉を著しく不利にしてしまう危険性をはらんでいます。最悪の場合、任意整理そのものが難しくなるケースも少なくありません。

1. 新たな借り入れやキャッシング

「返済のためのお金がないから借りる」という行為は、一見するとやむを得ないように思えるかもしれません。しかし、任意整理を前提とした新たな借り入れは、「最初から返済する意思がなかった」と判断される可能性が非常に高い行為です。

貸金業者の立場からすれば、「どうせ任意整理で減額してもらうつもりで借りたのだろう」と受け取られ、著しく心証を害します。これにより、和解交渉に応じてもらえなくなったり、たとえ応じてもらえたとしても、非常に厳しい返済条件を提示されたりするリスクが高まります。

さらに、悪質だと判断された場合には、詐欺罪に問われる可能性もゼロではありません。生活費が足りないという切実な事情は痛いほど分かりますが、新たな借り入れは決して解決策にはなりません。むしろ、より深刻な事態を招く引き金となることをご理解ください。

2. クレジットカードでの高額な買い物・現金化

クレジットカードのショッピング枠の利用も、新たな借金であることに変わりはありません。特に、任意整理の直前に以下のような利用をすると、深刻な問題に発展する可能性があります。

- ブランド品や宝飾品、新幹線の回数券など、換金性の高い商品の購入

- いわゆる「クレジットカードの現金化」業者の利用

これらの行為は、貸金業者を欺いて不当に利益を得ようとする行為とみなされ、交渉において極めて不利な立場に立たされます。特に、リボ払いで残高が膨らんでいる状態でこうした利用をすると、計画的なものと判断されがちです。より詳しいリボ払いの任意整理については、別の記事でも解説しています。

また、将来的に自己破産を選択せざるを得なくなった場合、このような行為は「免責不許可事由」に該当し、借金の免除が認められない原因にもなり得ます。

【当事務所でのご相談事例】安易なカード利用が招いた厳しい現実

以前、当事務所にご相談に来られたAさんは、任意整理を決意した直後、「最後に」という気持ちで数十万円のブランド品をカードで購入してしまいました。「どうせ整理するのだから…」という軽い気持ちだったそうですが、この事実を知ったカード会社は態度を硬化させました。

通常であれば柔軟な和解に応じてもらえる会社でしたが、Aさんのケースでは「今回の利用分は一括で返済しない限り、任意整理には応じられない」と、非常に厳しい条件を突きつけられました。結果的に、ご家族に援助を頼み、その分を一括で支払うことで何とか和解に至りましたが、Aさんは精神的にも経済的にも大きな負担を強いられることになりました。

この事例は、任意整理直前の安易な行動が、いかに大きな代償を伴うかを物語っています。専門家として、私たちはこのような状況を未然に防ぎたいと強く願っています。

3. 特定の借入先だけに返済する(偏頗弁済)

「親族が保証人になっている借金だけは迷惑をかけたくない」「お世話になった知人からの借金だけは先に返したい」といった気持ちから、特定の債権者にだけ優先的に返済してしまうことがあります。これを法律用語で「偏頗弁済(へんぱべんさい)」と呼びます。

お気持ちは十分に理解できますが、任意整理の交渉中や、個人再生・自己破産など裁判所を介する手続を視野に入れる場面では、特定の債権者にだけ優先的に返済している事実があると、手続や交渉に影響する可能性があります。この事実が他の債権者に知られれば、「なぜあの会社だけを優遇するのか」と反感を買い、交渉が極めて困難になります。

特に、任意整理での解決が難しく、個人再生や自己破産といった裁判所を介した手続きに移行する際には、この偏頗弁済が不利に働く可能性があります。たとえば個人再生では、偏頗弁済した金額が清算価値に加算され、返済すべき額が本来より高く計算されるおそれがあります。

「もうやってしまった…」と焦る前に。今からできる対処法

この記事を読んで、「もう借りてしまった…」「すでにカードで高額な買い物をしてしまった…」と、血の気が引くような思いをされている方もいらっしゃるかもしれません。しかし、どうか諦めないでください。最も避けるべきは、その事実を隠したまま手続きを進めようとすることです。

万が一、上記のような行動を取ってしまった場合は、正直に専門家へ打ち明けてください。私たち司法書士は、あなたの味方です。事実を正確に把握することで、その状況に応じた最善の交渉戦略を立てることができます。

例えば、「生活のためにやむを得ず借り入れた」といった事情を丁寧に説明したり、交渉の進め方を工夫したりすることで、債権者の理解を得られる可能性は残されています。隠し事が後から発覚すれば、築き上げた信頼関係は一瞬で崩れ去ります。

手遅れだと一人で思い悩む前に、まずはご相談ください。状況を正確に把握し、適切な借金問題に強い事務所を選ぶことが、解決への最短ルートです。

後悔しないために。任意整理の前に「しておくべき」3つの準備

不安な気持ちを少しでも前向きな行動に変えるために、ここからは任意整理の前に「しておくべきこと」を3つのステップでご紹介します。これらの準備をしておくことで、専門家への相談がスムーズに進み、あなたにとってより良い解決に繋がります。自分にあった債務整理の方法を知りたい方は、債務整理の方法で体系的に解説しています。

1. 借金の全体像を把握する

まず、ご自身の借金の状況を正確に把握することが第一歩です。以下の項目を紙に書き出すなどして、一覧にまとめてみましょう。

- どこから(貸金業者名)

- いくら(現在の借入残高)

- いつから(最初の借入時期)

- 金利は何%か

契約書や利用明細書が手元にあれば確認できますが、もし書類を紛失してしまった場合でも心配はいりません。信用情報機関に情報開示を請求することで、ご自身の借入状況を確認することが可能です。正確な情報が、的確な解決策を見つけるための羅針盤となります。

信用情報の開示手続きについては、以下の機関のウェブサイトをご参照ください。

参照:本人開示の手続き | 全国銀行個人信用情報センター

2. 家計の収支を洗い出す

任意整理では、原則として3年~5年で元本を返済していくことになります。そのため、「毎月いくらまでなら返済に充てられるか」を把握することが不可欠です。

家計簿をつける習慣がない方も、この機会にぜひ1ヶ月分の収入と支出を洗い出してみてください。

- 収入:給与(手取り額)、賞与、その他の収入

- 支出:家賃、食費、水道光熱費、通信費、保険料、交通費、教育費、交際費など

現実的に返済可能な金額が明確になれば、私たち専門家も、より具体的で実現可能性の高い和解案を作成することができます。

3. 必要な書類をできる範囲で集める

専門家に相談する際に、以下の書類があると話がスムーズに進みます。

- 借入先の契約書や利用明細書

- クレジットカード本体

- 身分証明書(運転免許証、健康保険証など)

- 収入を証明するもの(給与明細、源泉徴収票など)

- 印鑑

「すべて揃っていなくても大丈夫です」。書類集めが負担になって相談をためらってしまうことがないように、まずは今お手元にあるものだけで構いません。不足している情報については、ご相談の際にどうすればよいか丁寧にご案内します。大切なのは、準備が完璧でなくても、まずは一歩を踏み出すことです。また、債務整理にかかる費用についてもご不安な点があるかと思いますが、分割払いなどにも対応しておりますのでご安心ください。

司法書士への相談はいつがベスト?タイミングを見極めるサイン

「まだ自力で頑張れるかもしれない」「専門家に相談するのは最終手段だ」と、相談を先延ばしにしてしまう方は少なくありません。しかし、借金問題は早期に対応するほど、解決策の選択肢が広がり、生活再建もスムーズに進みます。

以下のようなサインが見られたら、それが相談のベストタイミングです。

- 返済のために、別のところから借金をしている

- 貸金業者からの督促の電話や郵便に恐怖を感じ始めた

- 毎月の返済額を考えると、気分が落ち込んだり、眠れなくなったりする

- 借金のことが頭から離れず、仕事や家事に集中できない

一つでも当てはまるなら、どうか一人で悩まないでください。「返済が苦しい」と感じた、その時が相談すべき時です。ご依頼いただければ、受任通知が債権者に到達した後は、貸金業者からの督促(電話・郵便・訪問等)が原則として止まります。精神的な負担から解放されるだけでも、未来は大きく変わります。

借金問題の専門家が、あなたの再出発を全力で支えます

ご相談に来られる方の痛みに寄り添い、単に法律知識を当てはめるのではなく、一人ひとりの状況に合わせた最善の解決策を一緒に見つけたいと心から思っています。

当事務所は、あなたが安心して再出発できるよう、全力でサポートすることをお約束します。

- ご相談は何度でも無料です。

- ご家族や職場に知られることのないよう、秘密は厳守します。

- 費用のお支払いは、無理のない分割払いが可能です。

勇気を出して一歩を踏み出すことが、あなたの未来を変えます。まずはお気軽にご連絡ください。私たちが、あなたの新しいスタートを支えるパートナーになります。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

債務整理の費用、高い?司法書士が相場と選び方を解説

「債務整理の費用が高すぎる…」その不安、よく分かります

借金の返済に追われる毎日。なんとか状況を打開しようと債務整理を考えても、今度は「専門家への費用」という新たな壁が立ちはだかる。「いったい、いくらかかるんだろう」「ただでさえお金に困っているのに、高額な費用なんて払えるわけがない」。そのように感じてしまうお気持ちは、よく分かります。

だからこそ、あなたが今抱えている「費用が高すぎるのでは?」という不安は、決して特別なことではないと断言できます。この記事では、単に費用の相場をお伝えするだけではありません。あなたがその不安を乗り越え、冷静に、そして納得して専門家を選べるようになるための「判断基準」と「具体的な対処法」を、私の経験も踏まえながら丁寧にお話ししていきます。

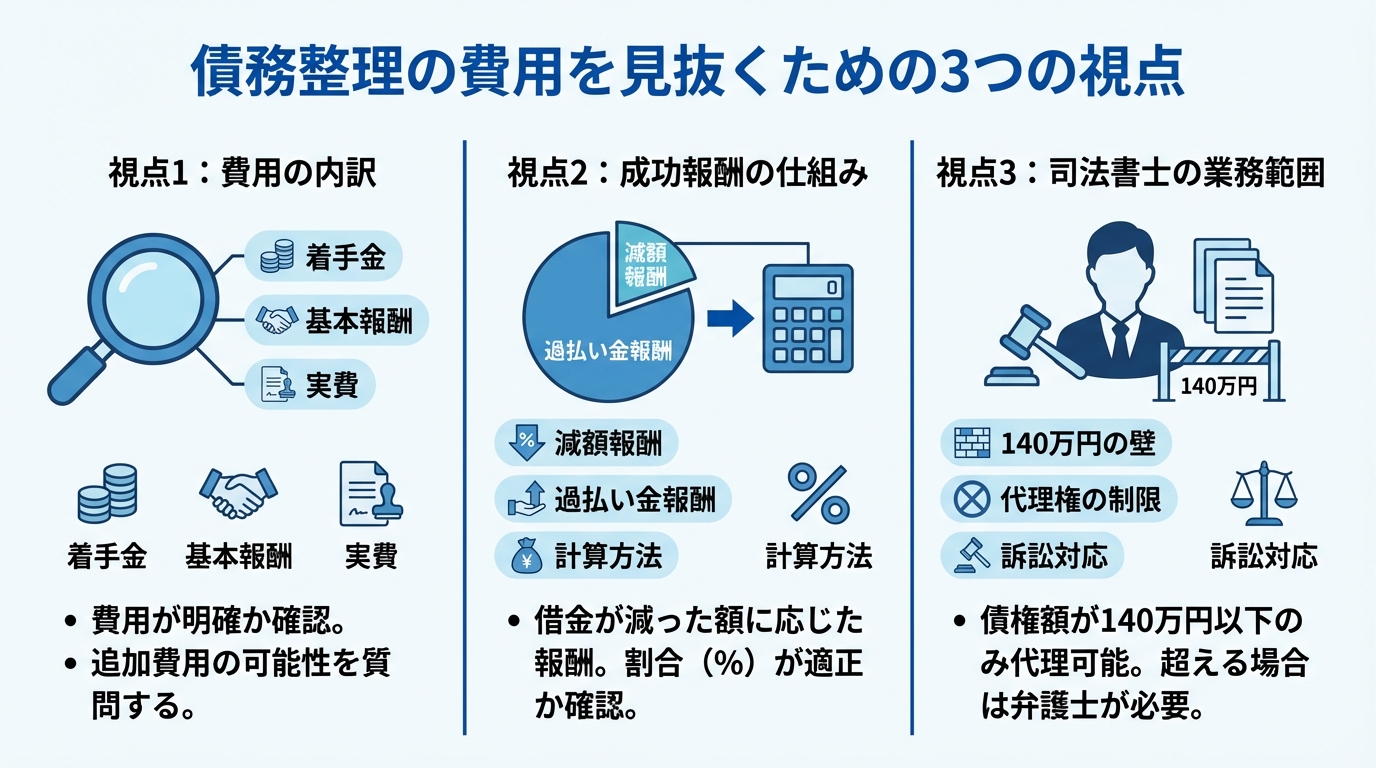

司法書士の債務整理費用、適正価格を見抜く3つの視点

提示された費用が「高い」のか「妥当」なのか。それを正しく見抜くためには、金額の表面だけを見るのではなく、その内訳や背景を理解することが不可欠です。ここでは、専門家の見積もりを冷静に判断するための3つの視点をご紹介します。債務整理にはいくつかの種類があり、それぞれで費用も異なります。まずは債務整理の種類と選び方を理解した上で、以下のポイントを確認してみてください。

視点1:費用の内訳は明確ですか?

見積書に「債務整理費用一式」としか書かれていない場合、注意が必要です。誠実な事務所であれば、費用の内訳をきちんと説明してくれるはずです。一般的に、債務整理の費用は以下のような項目で構成されています。

- 相談料:法律相談にかかる費用です。当事務所のように、相談料を無料としている事務所も多くあります。

- 着手金:依頼した時点で発生する費用です。これも無料としている事務所が増えています。

- 基本報酬:手続きの基本的な作業に対する報酬です。債権者1社あたりいくら、という設定が一般的です。

- 成功報酬(減額報酬・過払い金報酬):交渉によって借金が減額されたり、過払い金が戻ってきたりした場合に、その成果に応じて発生する報酬です。

- 実費:裁判所に納める印紙代や郵券(切手)代、交通費など、手続きを進める上で実際にかかる経費です。

当事務所では、ご依頼者様の経済的負担を少しでも軽減するため、相談料・着手金は原則としていただいておりません。ただし、費用の有無や金額はご相談内容・手続き内容によって異なる場合がありますので、事前にお見積もりをご確認ください。

視点2:成功報酬の仕組みを理解していますか?

特に注意が必要なのが「成功報酬」、中でも「減額報酬」です。これは、司法書士の交渉によって「将来支払うはずだった利息を含めて、総返済額がこれだけ減りました」という減額分に対して、一定割合(例:10%)の報酬が発生する仕組みです。

例えば、100万円の借金が交渉によって80万円に減額された場合、減額分の20万円に対して10%の2万円が減額報酬となります。この報酬体系自体は不当なものではありませんが、事務所によっては計算基準が異なる場合もあります。特に、引き直し計算による減額なのか、将来利息のカットによる減額なのかで意味合いが変わってきます。一見、基本報酬が安く見えても、この減額報酬が高く設定されていることで、最終的な総額が他の事務所より高くなるケースも考えられます。見積もりを取る際は、成功報酬の計算方法についてもしっかりと確認しましょう。

視点3:司法書士にどこまで依頼できますか?

債務整理は司法書士だけでなく弁護士にも依頼できますが、両者には対応できる業務範囲に違いがあります。法務大臣の認定を受けた「認定司法書士」は、(簡易裁判所で扱える範囲である)請求の価額が140万円を超えない民事事件等に関する代理業務を行うことができ、債務整理では(案件により)任意整理や過払い金請求の手続などを取り扱います。また、自己破産や個人再生については、書類作成の支援を行うのが一般的です。この「140万円の壁」があるため、司法書士の費用は弁護士に比べて比較的安価な傾向にあります。

もしあなたの借金が各社140万円以下であれば、司法書士に依頼することで費用を抑えつつ、生活再建を目指すことが十分に可能です。どちらに依頼すべきか迷った際は、債務整理を司法書士と弁護士のどちらに頼むべきかという視点も重要になりますが、まずはご自身の状況で司法書士が対応可能かどうかを確認してみると良いでしょう。

費用が高いと感じたときに試すべき3つの対処法

実際に専門家から見積もりをもらい、「やっぱり高い…」と感じてしまった場合でも、すぐに諦める必要はありません。感情的にならず、冷静に次の3つのアクションを試してみてください。状況が整理でき、次の選択肢が見えてくることがあります。

対処法1:費用の根拠を丁寧に質問する

提示された金額に納得がいかない場合、まずは「この金額になる理由を教えていただけますか?」と、冷静に質問してみましょう。これは値引き交渉ではありません。費用の内訳や計算根拠を尋ねることで、その事務所がどれだけ誠実に、そして透明性を持って業務を行っているかを見極める絶好の機会になります。

例えば、「この減額報酬は、どのような計算で算出されていますか?」「実費には、具体的にどのような項目が含まれる見込みですか?」といった具体的な質問をすることで、相手も丁寧に説明してくれるはずです。その対応に納得できれば安心して任せられますし、もし曖昧な回答しか返ってこないようであれば、別の専門家を探すという判断もできます。

対処法2:分割払いや後払いの相談をする

「今すぐまとまったお金は用意できない」というのは、債務整理を考える方にとって当然の状況です。多くの司法書士事務所では、費用の分割払いに柔軟に対応しています。

司法書士が債権者へ「受任通知」を送付すると、(貸金業者など一定の債権者については)本人への直接の取立て・督促が止まります。その間に家計を立て直しながら、専門家費用の支払い方法(分割払い等)を相談していく進め方が取られることもあります。当事務所でも、ご依頼者様の状況に合わせて無理のない支払い計画を一緒に考えますので、費用の支払いが心配な方も、まずはその旨を正直にご相談ください。

対処法3:法テラスの利用を検討する

収入や資産が一定の基準を下回る場合、国が設立した公的な法人である「法テラス(日本司法支援センター)」の民事法律扶助制度を利用できる可能性があります。この制度を使えば、専門家への費用を立て替えてもらい、月々の返済額は状況に応じて決められ、必要に応じて見直しされることもあります。

利用には審査があり、手続きに時間がかかる場合があるなどの側面もありますが、経済的に本当に困窮している方にとっては非常に心強いセーフティネットです。ご自身が利用できるかどうか、一度検討してみる価値は十分にあります。より詳しい情報については、法テラスの利用についてもご相談ください。

公的な支援制度に関する詳細は、以下のウェブサイトでも確認できます。

参照:政府広報オンライン「困り事の解決方法・相談先が分からない…そんなときは『法テラス』へ」

後悔しない司法書士選びは「費用」と「人柄」のバランスで

ここまで、債務整理の費用について様々な角度から解説してきました。費用が適正であることは、専門家を選ぶ上で非常に重要な要素です。しかし、それと同じくらい、あるいはそれ以上に大切なのが、「この人になら自分の人生を預けてもいい」と思えるかどうか、つまり専門家との相性です。

債務整理は、手続きが終わればすべて完了というわけではありません。そこからが、あなたの新しい人生のスタートです。その再スタートを心から応援し、親身になって寄り添ってくれる専門家でなければ、本当の意味での解決とは言えないでしょう。

当事務所が「敷居の低い、相談しやすい」ことを何よりも大切にしているのは、私自身が過去にお金の苦労をしたからこそ、悩んでいる方がいかに孤独で、専門家への相談にどれだけ勇気が必要かを知っているからです。

費用への不安、将来への不安、どんなことでも構いません。まずは、あなたの胸の内を聞かせてください。そこから、一緒に解決の道を探していきましょう。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

任意整理後に払えない…4つの対処法と相談先を司法書士が解説

任意整理後に払えない…一人で悩まず、まずはご相談ください

「せっかく任意整理をして、再出発できると思ったのに、また支払いが苦しくなってしまった…」

この記事を読んでくださっているあなたは今、そんな風にご自身を責め、出口の見えない不安と焦りの中にいるのかもしれません。

ですが、どうか一人で抱え込まないでください。予期せぬ収入の減少や支出の増加など、計画通りにいかなくなることは誰にでも起こり得ます。そして、あなただけではありません。

任意整理後の返済が困難になった場合でも、状況に応じて取り得る対応策が残されていることがあります。

この記事では、あなたの状況を乗り越えるための具体的な方法を、分かりやすくお伝えします。これは単なる手続きの説明ではなく、あなたがもう一度、安心して生活を立て直すための第一歩です。一緒に、最善の解決策を見つけていきましょう。

【危険信号】支払いを滞納すると起こる3つのこと

「少し支払いが遅れるだけなら大丈夫だろう」と考えてしまうかもしれませんが、任意整理後の滞納は、想像以上に深刻な事態を招く可能性があります。問題を放置した場合に何が起こるのか、順を追って見ていきましょう。

①遅延損害金が日々加算される

任意整理の和解では、将来発生する利息はカットされていることがほとんどです。しかし、決められた返済日に支払いができないと、「遅延損害金」が発生します。これは、約束を破ったことに対するペナルティのようなもので、遅延損害金の利率は契約や取引類型によって異なります。例えば、クレジットカードのショッピング利用分は上限年14.6%(消費者契約法)、消費者金融等からの借入(営業的貸付)は上限年20%(利息制限法)とされます。ご自身の契約書(和解書)の条項を必ず確認してください。滞納が続けば続くほど、この遅延損害金が雪だるま式に増えていってしまいます。

②(多くのケースで)一定回数・一定額の滞納で『一括請求』を受ける

和解契約書には、一定回数または一定額以上の滞納で『期限の利益を喪失する(分割で支払う権利を失う)』旨の条項が置かれることが多いです。条件は和解書ごとに異なるため、必ず条項を確認してください。これを「期限の利益の喪失」と呼びます。

この権利を失うと、債権者(貸金業者など)は、残っている借金の全額を一度に支払うよう請求してきます。これが「一括請求」です。ある日突然、数十万円から数百万円にもなる金額の一括請求書が届けば、精神的なプレッシャーは計り知れません。

③最終的には給与や財産を差し押さえられる

一括請求をされても支払いができないまま放置してしまうと、債権者は裁判所に訴訟を起こし、最終的には「強制執行(差し押さえ)」の手続きに進みます。差し押さえの対象となるのは、主に給与や預金口座です。

給与差押えの場合、差押命令は勤務先(第三債務者)にも送達されるため、総務・経理などの担当部署に知られる可能性が高くなります。このような最悪の事態を避けるためにも、支払いが難しいと感じた時点で、すぐに行動を起こすことが何よりも大切です。

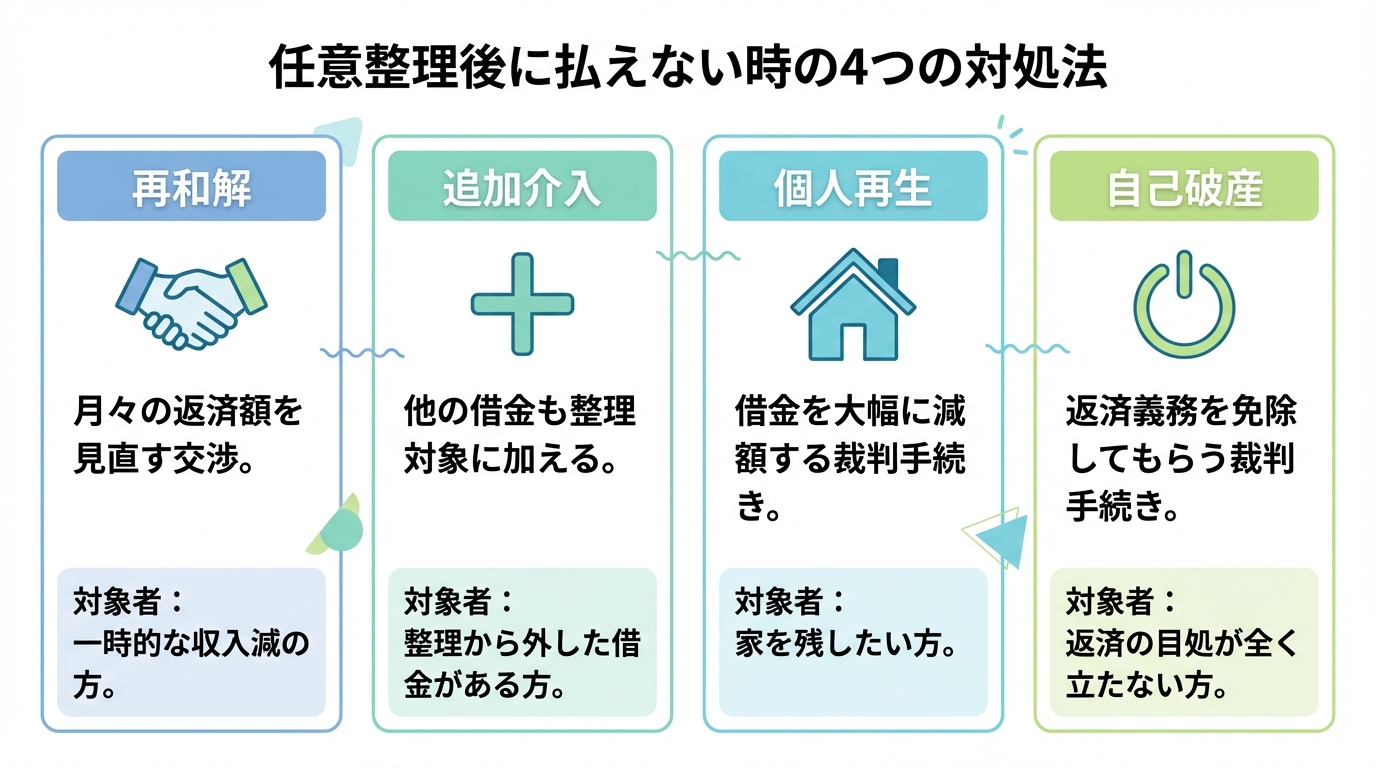

状況に合わせた4つの対処法|あなたに合う解決策は?

では、具体的にどのような解決策があるのでしょうか。あなたの現在の収入や借金の状況によって、選べる道は異なります。ここでは、主な4つの対処法をご紹介します。どの債務整理の種類が合っているか、一緒に考えてみましょう。

対処法1:再度任意整理(再和解)を交渉する

「再和解」とは、一度任意整理で和解した債権者と、もう一度交渉して返済計画を見直してもらう方法です。

【こんな方に向いています】

- 病気や一時的な失業などで、収入が「一時的に」減ってしまった方

- 月々の返済額をあと少しだけ減らせば、完済の目処が立つ方

ただし、一度目の交渉よりも条件が厳しくなることが多く、債権者が交渉に応じてくれない可能性もあります。特に、ほとんど返済が進んでいない段階での再和解は難しい傾向にあります。

「もう一度任意整理をしたいのですが…」というご相談は少なくありません。再和解の可能性はゼロではありませんが、非常に厳しい交渉になるのが現実です。以前は応じてくれた業者も、2回目となると「また約束を破られるのでは?」と警戒します。だからこそ、なぜ支払えなくなったのか、そして今後の返済計画にどれだけ現実味があるのかを、誠実に、そして具体的に示す必要があります。私たち専門家が間に入ることで、ご本人で交渉するよりも冷静に話し合いを進め、和解の可能性を探ることができます。

対処法2:他の借金も任意整理する(追加介入)

「追加介入」とは、最初の任意整理では対象にしなかった他の借金を、新たに追加で任意整理する方法です。

【こんな方に向いています】

- 保証人が付いているために、前回の任意整理から外した借金がある方

- 任意整理後に、別のところから新たな借り入れをしてしまった方

家計全体の返済額を減らすことで、もともと任意整理していた借金の返済も続けられるようにするのが目的です。心当たりがある方は、この方法が有効かもしれません。

対処法3:個人再生で借金を大幅に減額する

「個人再生」は、裁判所の手続きを通じて、法律上の基準(最低弁済額・清算価値など)に従い借金を減額し、減額後の金額を原則3年(事情により最長5年)で分割返済していく方法です。減額幅は事案により異なります。

【こんな方に向いています】

- 借金の総額が大きく、再和解では解決できない方

- 住宅ローンを返済中で、マイホームを手放したくない方

- 自己破産のように資格制限を受ける職業(警備員など)に就いている方

個人再生の大きな特徴は、住宅ローン特則という制度を利用すれば、家を残したまま他の借金を整理できる点です。任意整理後の返済が厳しくなった場合の、非常に有効な選択肢の一つです。

対処法4:自己破産で返済義務を免除してもらう

「自己破産」は、裁判所に支払い不能であることを認めてもらい、税金などを除くほとんど全ての借金の支払い義務を免除(免責)してもらう手続きです。

【こんな方に向いています】

- 失業や病気などで収入が完全になくなった、または大幅に減ってしまった方

- 借金の額が非常に大きく、個人再生でも返済の目処が立たない方

「破産」と聞くと、人生の終わりのように感じてしまうかもしれませんが、決してそんなことはありません。自己破産は、裁判所の手続きにより免責が認められれば(非免責債権を除き)返済義務の免除を受けられる制度です。高価な財産は手放す必要がありますが、生活に必要な最低限の財産は残せますし、戸籍や選挙権に影響することもありません。自己破産は、全てをリセットして再出発するための最後の、そして最も強力な手段です。

やってはいけないこと|状況を悪化させる2つの行動

追い詰められた状況では、冷静な判断が難しくなりがちです。しかし、以下の2つの行動は、状況を悪化させるおそれがあるため、できる限り避けてください。状況をさらに悪化させるだけです。

- 連絡もせずに放置する

債権者からの連絡を無視し続けると、相手の心証はどんどん悪くなります。誠実な対応が見られないと判断されれば、すぐに一括請求や差し押さえの手続きに進まれてしまうでしょう。 - 返済のために新たな借金をする

「次の返済さえ乗り切れば…」と、他の消費者金融や、ましてやヤミ金から借り入れをすることは、問題を先送りにするだけでなく、借金地獄をさらに深刻化させます。多重債務に陥り、解決がより困難になるだけです。

一人で悩まず専門家へ。司法書士てらやま事務所が再出発を支えます

任意整理後の返済が苦しくなったら、できるだけ早く専門家に相談することが、傷口を広げずに解決するための最善の方法です。

司法書士てらやま事務所は、これまで2000件以上の借金問題と向き合ってきました。ご相談いただく方の中には、「一度任意整理をしたのに、また相談するのは申し訳ない…」と躊躇される方もいらっしゃいます。しかし、そんな風に思う必要は全くありません。

当事務所は、あなたの再出発を全力でサポートするためにあります。

- 相談は無料で、相談時間の制限もありません(詳細は事務所の案内をご確認ください)。

- ご相談内容に応じて、担当者が丁寧にお話を伺います(対応体制の詳細はお問い合わせ時にご確認ください)。

- 私自身が返済で苦しんだ経験者だからこそ、あなたの気持ちに寄り添えます。

どのタイミングで司法書士に相談すべきか迷う必要はありません。「払えないかもしれない」と思ったその時が、相談のベストタイミングです。一人で悩み続けるのは、今日で終わりにしませんか。まずは、あなたのお話をお聞かせください。

無料相談はこちら

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

債務整理の種類と選び方|最適な手続きで生活再建へ

借金返済、もう限界かも…一人で悩んでいませんか?

「また返済日がやってくる…」「この生活、いつまで続くんだろう…」

返済に追われる毎日の中で、出口の見えない不安に押しつぶされそうになっていませんか?誰にも相談できず、たった一人でその重荷を背負い込んでいる方もいらっしゃるかもしれません。

でも、どうか諦めないでください。その苦しい状況から抜け出し、生活を立て直すための方法は、きちんと法律で認められています。それが「債務整理」です。

「債務整理って、具体的にどんな手続きがあるの?」「自分にはどれが一番合っているんだろう?」

この記事では、そんなあなたの疑問や不安に一つひとつ丁寧にお答えしていきます。これは、あなたの人生を再スタートさせるための、前向きな第一歩です。一緒に、解決への道筋を探していきましょう。

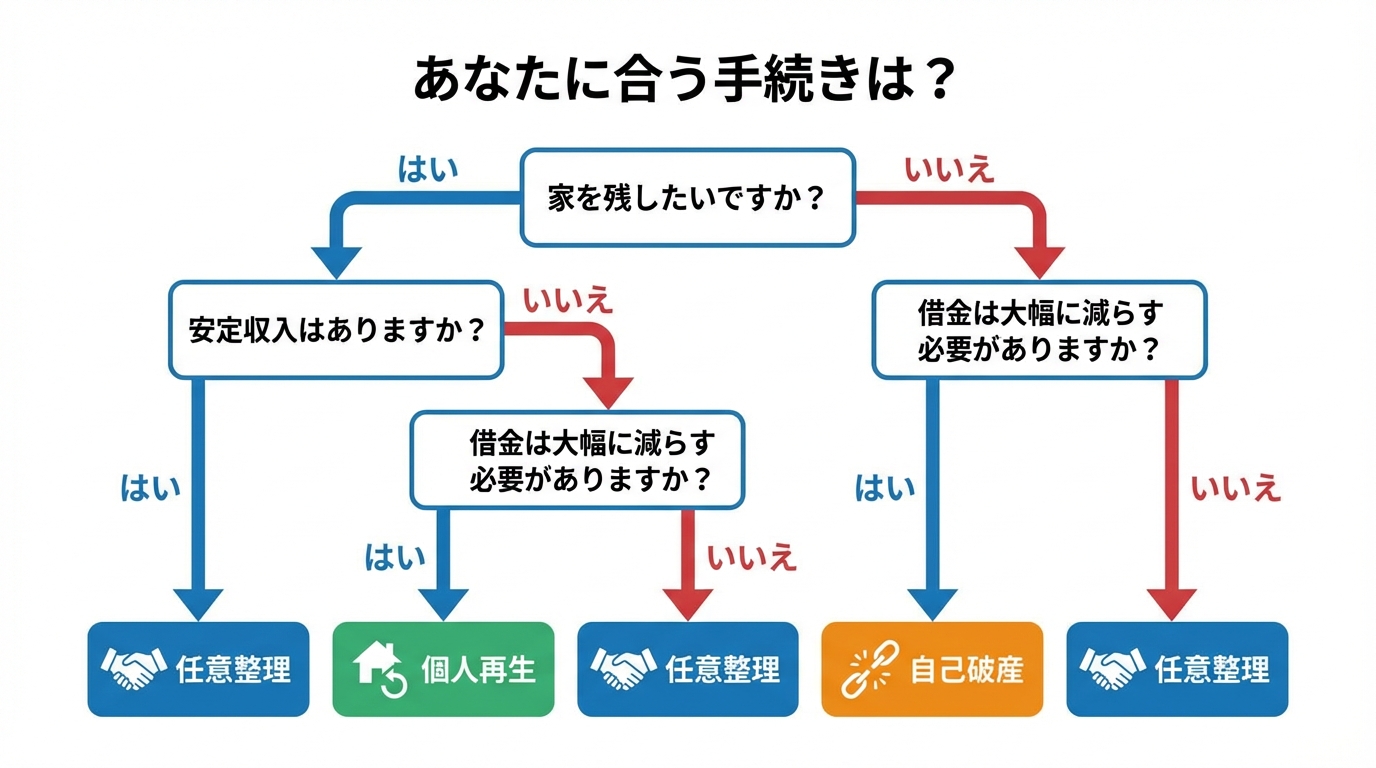

債務整理とは?3つの手続きとメリット・デメリット

債務整理は、民事手続きや破産法・民事再生法等の法令に基づく借金問題の解決方法です。大きく分けて「任意整理」「個人再生」「自己破産」の3つの手続きがあり、それぞれに特徴やメリット・デメリットがあります。ご自身の状況に合わせて最適な手続きを選ぶことが、生活再建への大切な鍵となります。

任意整理:裁判所を通さず利息カットを目指す

任意整理は裁判所を通さず債権者と交渉する手続きです。交渉は弁護士は代理権を行使して全面的に行うことが可能であり、司法書士は書類作成や一部の交渉代理等、資格別に業務範囲が異なるため、受任する専門家により提供できる業務内容が変わります。

主な目的は、将来発生する利息(将来利息)をカットしてもらい、残った元金を3年~5年程度の分割で返済していくことです。利息がなくなるだけでも、月々の返済負担は大きく軽減されることが多く、完済の目処が立てやすくなります。

- メリット:手続きが比較的簡単で、費用も抑えめです。整理する借金を選べるため、「保証人がついている借金は除外したい」「車のローンはそのまま支払いたい」といった柔軟な対応が可能です。

- デメリット:あくまで交渉なので、業者が応じてくれない可能性もゼロではありません。また、元金そのものは減額されないため、ある程度の安定した収入が必要です。

個人再生:借金を大幅に圧縮し、家を守る選択肢

個人再生は、裁判所に申立てを行い、借金の元金を大幅に(例えば5分の1程度に)圧縮してもらい、その減額された借金を原則3年で返済していく手続きです。

任意整理では返済が難しいけれど、自己破産は避けたいという場合に有効な選択肢となります。特に大きなメリットは、「住宅ローン特則」を利用することで、住宅ローンを支払い続けながらマイホームを手放さずに済む可能性がある点です。

- メリット:借金の元本を大幅に減らせる可能性があります。住宅や車など、一定の財産を残せる場合があります。

- デメリット::手続きが複雑で、費用や期間も任意整理より多くかかります。継続的な収入が見込めることが条件となります。

自己破産:返済義務を免除し、再出発を目指す

自己破産は、裁判所に申立てを行い、支払い能力がないことを認めてもらうことで、原則として全ての借金の支払義務を免除(免責)してもらう手続きです。

「破産」という言葉にネガティブなイメージを持つ方も多いかもしれませんが、これはあくまで経済的に立ち行かなくなった方を救済し、人生の再スタートを後押しするための前向きな制度です。

- メリット:税金など一部を除き、全ての借金の支払いが免除され、経済的な負担から解放されます。

- デメリット:家や車など、価値のある財産は原則として手放すことになります。手続き中は、警備員や保険の外交員など一部の職業に就けなくなる「資格制限」があります。

あなたに合う手続きは?状況別の選び方ガイド

「自分にはどの手続きが合っているんだろう?」と迷ってしまうのは当然です。最適な手続きは、あなたの借金の総額、収入の状況、そして守りたい財産があるかどうかによって変わってきます。

ここで、簡単な判断基準を見てみましょう。

- 任意整理が向いている方

- 借金の総額が比較的少ない

- 将来利息がなくなれば、3~5年で返済できる見込みがある

- 保証人がいる借金や、特定のローンは手続きから外したい

- 個人再生が向いている方

- 借金額が大きく、任意整理では返済が難しい

- マイホームなど、手放したくない財産がある

- 安定した収入が今後も見込める

- 自己破産が向いている方

- 借金額が非常に大きく、返済の目処が全く立たない

- 収入が途絶えてしまった、あるいは非常に少ない

- 財産を手放してでも、借金をゼロにして再出発したい

これはあくまで一般的な目安です。実際には、もっと細かな事情を考慮して、あなたにとって最善の道を選ぶ必要があります。そのためにも、専門家と一緒に考えることがとても大切になります。

相談を迷うと危険?早く専門家に話すべき3つの理由

「まだ何とかなるかもしれない」「専門家に相談するのは怖い」と、一歩を踏み出せずにいる方もいらっしゃるかもしれません。しかし、借金問題は、時間が経てば経つほど状況が悪化してしまうケースがほとんどです。

なぜ、早めの相談が重要なのでしょうか。それには、はっきりとした理由があります。

- 遅延損害金で借金が膨らみ続けるから

返済が遅れると、「遅延損害金」というペナルティが発生します。これは通常の利息よりも高い利率で計算されることが多く、放置すればするほど借金は雪だるま式に増えていってしまいます。 - 督促が厳しくなり、精神的に追い詰められるから

返済の遅れが続くと、電話や郵便による督促が頻繁に来るようになります。精神的なプレッシャーは計り知れず、冷静な判断ができなくなってしまうことも少なくありません。 - 最終的には給与や財産を差し押さえられる可能性があるから

督促を無視し続けると、貸金業者は裁判所に訴訟を起こします。そして、判決が確定すれば、給与や預金口座、不動産などが強制的に差し押さえられてしまう恐れがあります。

専門家にご依頼いただくことで、ほとんどの場合は督促対応の窓口を一本化し対応が落ち着くことが期待できますが、個々の事案により業者対応のタイミングは異なります。それだけでも、精神的な負担は大きく軽くなるはずです。そして何より、早くご相談いただくことで、任意整理のような、より負担の少ない手続きを選べる可能性が高まります。手遅れになる前に、勇気を出してご相談ください。

司法書士てらやま事務所があなたの再出発を支えます

債務整理は、単に借金を整理するだけの手続きではありません。あなたの人生を立て直し、未来へ向かって再び歩き出すための、大切な一歩です。

当事務所では、事務員任せにすることなく、代表が直接対応し、可能な限り誠実に対応いたします。

当事務所の相談料は原則無料です(詳細は個別にお知らせします)。着手金の有無・分割対応等は事案により異なるため、費用見積りは面談時にご提示します。経済的に苦しい状況にある方でも、安心してご相談いただける体制を整えています。

一人で悩み続ける必要はもうありません。まずは、あなたの胸の内を聞かせてください。私たちが、あなたの再出発を全力で支えます。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

債務整理後も車は残せる?自動車ローンへの影響と対処法

債務整理を考えているあなたへ。大切な車、諦める必要はありません

「借金の返済が苦しい。でも、債務整理をしたら、通勤や家族の送迎に必要なこの車まで手放すことになるのでは…」

そのような不安を抱え、一人で悩んでいらっしゃるのではないでしょうか。月々の支払いに追われる中で、生活に不可欠な車を失うかもしれないという恐怖は、本当にお辛いこととお察いたします。

しかし、どうか諦めないでください。債務整理は、あなたの生活を再建するための前向きな手続きです。そして、状況によっては、大切な車を手元に残しながら借金問題を解決できる可能性があります。

この記事では、自動車ローンを返済中に債務整理を行う場合の注意点と、車を残すための具体的な方法について、専門家として分かりやすく解説します。まずはご自身の状況と照らし合わせながら、解決への第一歩を踏み出していきましょう。

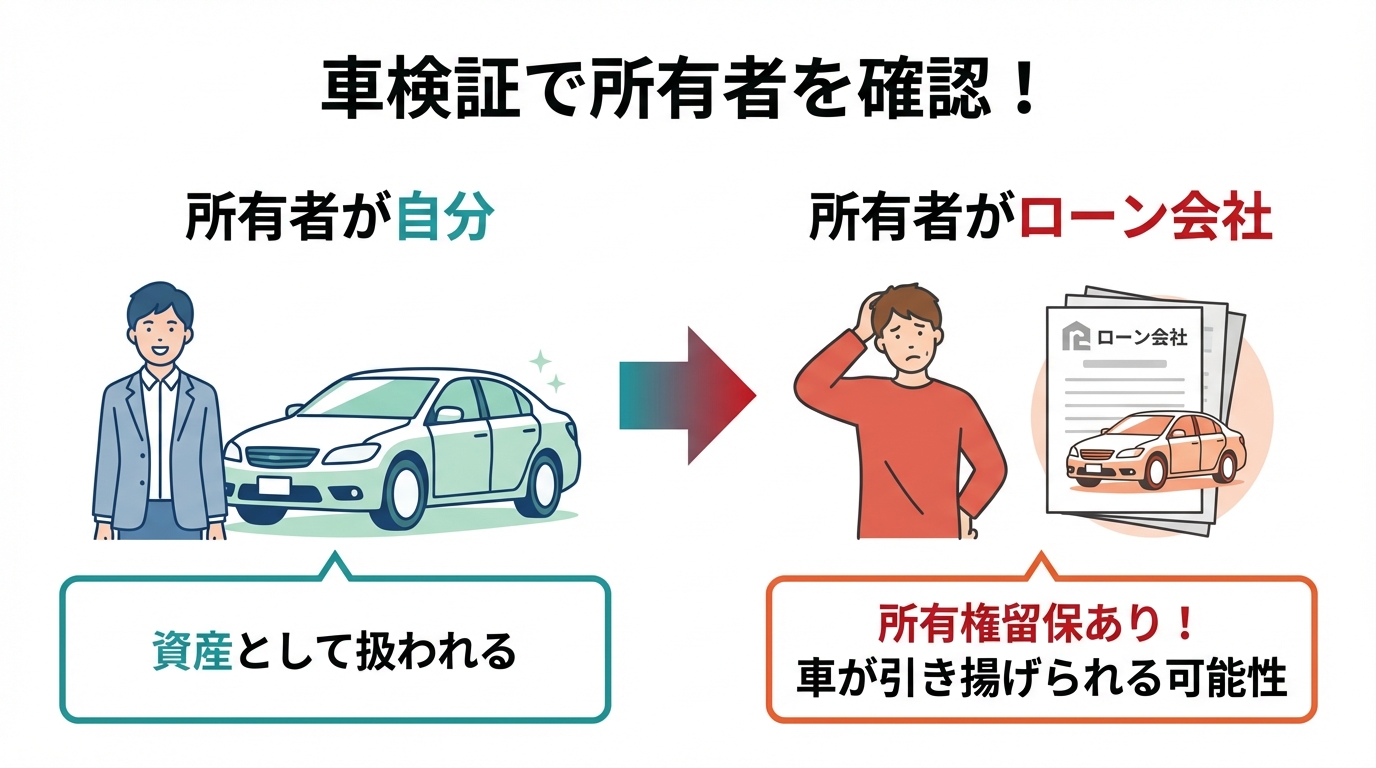

まず確認すべきは「所有権留保」。車検証で所有者を確認しよう

自動車ローンを返済中に債務整理をする場合、最も重要なポイントが「所有権留保(しょゆうけんりゅうほ)」です。これは、ローンを完済するまで、自動車の所有権がローン会社やディーラーにあるという契約上の取り決めのことです。

もし所有権留保が付いている場合、債務整理の手続きを開始すると、ローン会社は車を引き揚げてしまう可能性が非常に高くなります。

ご自身の車がどうなっているかを確認する方法は簡単です。まずは、お手元の車検証の「所有者の氏名又は名称」の欄をご確認ください。

| 所有者の名義 | 状況 | 債務整理への影響 |

|---|---|---|

| ご自身の名前 | 所有権はご自身にあります。(ローンがない、または完失済み) | 原則として、資産として扱われます。ただし、自己破産や個人再生では、車の価値によっては手放さなければならないケースもあります。 |

| ローン会社やディーラーの名前 | 所有権留保が付いています。 | 債務整理の対象とすると、車が引き揚げられる可能性が非常に高い状態です。 |

所有者がローン会社になっている場合は、車を残すために慎重な対応が必要になります。次の章で、具体的な解決策を見ていきましょう。

状況別|自動車ローンと借金を解決する3つの方法

債務整理には、主に「任意整理」「個人再生」「自己破産」の3つの方法があります。どの手続きを選択するかによって、自動車の扱いは大きく異なります。ご自身の状況に合わせて、最適な方法を検討することが重要です。

【任意整理】自動車ローン以外の借金を整理して車を残す

「任意整理」は、裁判所を介さず、司法書士が代理人となって貸金業者と直接交渉し、将来利息のカットや返済期間の見直し(通常3〜5年での分割返済)を目指す手続きです。

任意整理の最大のメリットは、整理する対象の借金を選べる点にあります。つまり、自動車ローンはこれまで通り返済を続け、それ以外のカードローンやキャッシングなどの借金だけを整理対象とすることで、車を手元に残したまま、月々の返済負担を軽減できる可能性があります。

通勤や仕事で車が必須な方にとって、最も現実的で有効な選択肢となることが多い方法です。

ただし、注意点もあります。クレジットカード会社が提供する自動車ローンの場合など、カードローンと自動車ローンが同じ会社(またはグループ会社)の場合、自動車ローンだけを対象から外すことが認められないケースがあります。ご自身の契約内容を事前にしっかり確認することが大切です。

【個人再生・自己破産】原則手放すが、例外的に残せるケースも

「個人再生」や「自己破産」は、裁判所を通じて借金を大幅に減額または免除してもらう強力な手続きですが、原則としてすべての債権者を平等に扱わなければなりません。そのため、所有権留保が付いている自動車ローンだけ返済を続けることは認められず、車はローン会社によって引き揚げられてしまいます。

しかし、絶対に車を残せないわけではなく、下記のような例外的なケースも存在します。

- 第三者による一括返済(第三者弁済): ご家族やご親族など、第三者の方に自動車ローンの残債を一括で返済してもらう方法です。これにより所有権留保が解除され、車をご自身の資産として手元に残せる可能性があります。

- 別除権協定(個人再生の場合): 個人事業主の方などが、事業の継続にその車が不可欠である場合に、裁判所の許可を得てローン会社と交渉し、返済を継続する協定を結べるケースがあります。ただし、これは非常に限定的なケースであり、認められるハードルは高いのが実情です。

これらの方法はあくまで例外であり、誰にでも適用できるわけではありません。安易に考えず、専門家と慎重に検討する必要があります。

一人で悩まず、まずはご相談ください。一緒に解決策を探しましょう

この記事でご紹介したように、債務整理をしながら車を残す方法は一つではありません。どの方法があなたにとって最善なのかは、ローンの残高、所有権留保の有無、家計の状況など、様々な要素を総合的に判断する必要があります。

「自分の場合はどうなのだろう…」

「どの手続きを選べばいいか分からない…」

そうした不安を抱えたまま、一人で決断を下すのは非常に困難です。だからこそ、私たち専門家にご相談いただきたいのです。

運送業の方の事例:ローンの一部を維持しつつ他債務の整理で月々の負担が減少したケース

例えば、お仕事でトラックが不可欠な運送業の方が、複数の消費者金融からの借入れとトラックのローン返済で苦しんでいらっしゃったとします。「このトラックがなくなったら、家族を養えない…」という切実な状況でした。

このような場合、トラックのローンはそのまま支払い続け、他の借金のみを「任意整理」するという方針を検討できます。交渉により将来利息がカットされるなど、無理のない返済計画で生活を再建できる可能性があります。大切な仕事道具であるトラックを手放すことなく、車と生活の両方を守れる可能性は十分にあります。諦める前に、ぜひ一度お話をお聞かせください。

司法書士てらやま事務所では、ご相談は何度でも無料で、時間にも制限はございません。あなたのお話をじっくりとお伺いし、ご状況に合わせた最善の解決策を一緒に見つけ出します。もちろん、ご相談内容の秘密は厳守いたします。

事務所名:司法書士てらやま事務所(代表司法書士 寺山 高史)

所在地:名古屋市中村区則武2丁目14番4号 カーサスギトピア 2E

所属:愛知県司法書士会

借金問題の解決は、新たな人生のスタートラインです。その大切な一歩を、私たちが全力でサポートいたします。まずはお気軽にご連絡ください。

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。

家族に内緒で借金解決|バレる原因とリスク・解決策を解説

「家族に内緒で…」一人で悩んでいませんか?

「この借金が家族に知られたら、どうなってしまうんだろう…」

「毎日、督促の連絡におびえて、夜も眠れない」

大切な家族に心配をかけたくない、関係を壊したくないという一心で、借金のことを誰にも打ち明けられず、たった一人で抱え込んでいませんか?そのお気持ち、痛いほどわかります。

実は、当事務所の代表である私も、過去に多額のローン返済に苦しんだ経験があります。だからこそ、今のあなたの不安や焦り、そして誰にも言えない孤独感を、他人事ではなく自分のことのように感じています。

この記事は、そんなあなたが「家族に内緒で」借金問題を解決し、穏やかな日常を取り戻すための道筋を示すために書きました。どうか一人で諦めないでください。解決の方法を、ご一緒に見つけていきましょう。

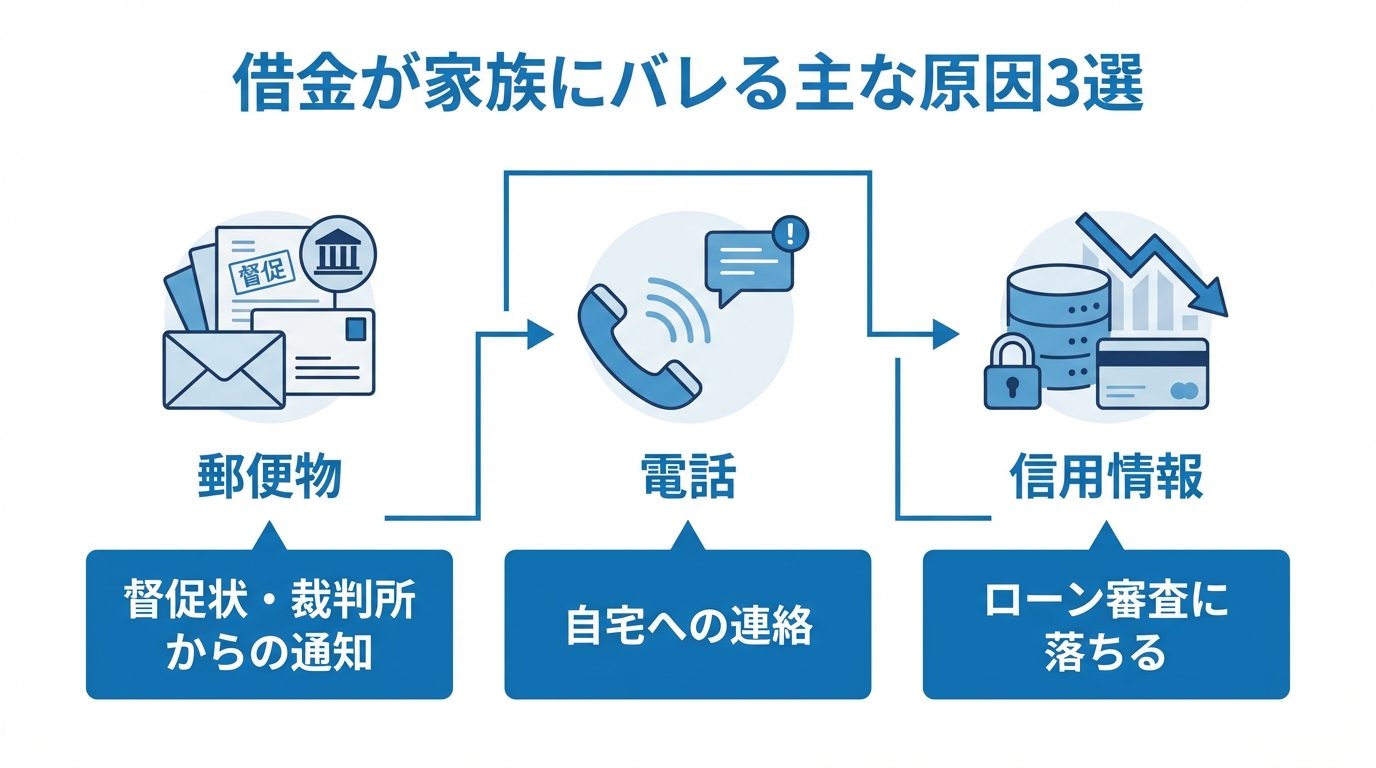

借金が家族にバレる主な原因と放置するリスク

「いつかバレるかもしれない」という不安は、精神的にとても辛いものです。まずは、どのような状況で借金が家族に知られてしまうのか、具体的な原因を知ることから始めましょう。そして、問題をそのままにしておくことのリスクも正しく理解することが、解決への第一歩となります。

ある日突然バレる?主な3つの原因

借金が家族に発覚するケースには、いくつかの典型的なパターンがあります。

- 郵便物(督促状・裁判所からの通知)

返済が滞ると、消費者金融やクレジットカード会社から督促状や催告書が自宅に届くようになります。最初は普通郵便でも、次第に内容証明郵便など特別な形で届くことも。さらに放置すると、裁判所から「支払督促」や「訴状」といった法的な書類が届き、家族の目に触れる可能性が非常に高くなります。 - 債権者からの電話

携帯電話だけでなく、自宅の固定電話に連絡が入ることもあります。あなたが留守中に家族が電話に出てしまい、借金の事実が知られてしまうケースは少なくありません。 - 信用情報への影響(ローン審査など)

住宅ローンや自動車ローン、お子様の教育ローンなどを組もうとした際に、あなたの借金や滞納が原因で審査に通らないことがあります。その理由を家族に問いただされ、隠し通せなくなることも考えられます。

問題を放置する2つの大きなリスク

借金問題を隠し続けることは、一時しのぎにしかなりません。それどころか、時間とともに状況は悪化していきます。

- 経済的なリスク

返済が遅れると、「遅延損害金」というペナルティが発生します。これは通常の利息よりも高い利率で計算されるため、放置すればするほど借金の総額は雪だるま式に膨れ上がってしまいます。 - 精神的・関係的なリスク

「バレてはいけない」というプレッシャーは、心に大きな負担をかけ続けます。嘘を重ねることで家族との間に溝が生まれ、万が一、最悪の形(給与の差し押さえなど)で発覚した場合、信頼関係が大きく損なわれ、家庭崩壊につながる恐れさえあります。

問題を先送りにすることは、決して解決にはなりません。むしろ、家族をさらに大きなトラブルに巻き込んでしまう可能性を高めてしまうのです。

家族に内緒で借金を解決する「任意整理」という選択肢

「でも、どうすれば…」と途方に暮れている方に知っていただきたいのが、「任意整理」という債務整理の方法です。これは、専門家があなたの代理人となって貸金業者と直接交渉し、無理のない返済計画を立て直す手続きです。そして、債務整理の中でも任意整理とは?、裁判所を通さないため家族に知られにくい傾向がある方法です。

司法書士が介入することで、貸金業者からの督促が止まるよう手続きを進めます。そして、将来発生するはずだった利息をカットしてもらい、残った元本だけを3年~5年程度の分割で返済していくのが一般的です。これにより、毎月の返済負担を大きく減らせる可能性があります。

【専門家の視点】任意整理は家族に内緒でできるのか?

ご相談いただく方から最も多く寄せられる質問の一つが、「任意整理は、本当に家族に内緒でできますか?」というものです。結論から申し上げますと、多くの場合、内緒で手続きを進めることは可能です。

私たち司法書士は、ご依頼者様が置かれた状況を深く理解しています。特に「家族にだけは知られたくない」というお気持ちは、これまで数多くのご相談をお受けする中で痛いほど感じてきました。だからこそ、手続きの進め方には細心の注意を払います。

例えば、ご連絡は必ずご本人様の携帯電話に差し上げ、ご自宅に書類を郵送する際も、事務所名ではなく個人名でお送りするなど、ご家族に気づかれないための配慮を徹底しています。もちろん、守秘義務がありますので、ご相談内容が外部に漏れることは決してありません。

ただし、100%バレないとお約束できるものではありません。だからこそ、ご自身の状況で内緒にできる可能性がどのくらいあるのか、まずは専門家に相談し、正確な見通しを立てることが非常に重要なのです。

なぜ任意整理は家族にバレにくいのか?

任意整理が他の債務整理手続き(自己破産や個人再生)と比べて家族に知られにくい理由は、主に以下の3つです。

- 裁判所を通さない手続きだから

自己破産や個人再生は裁判所に申し立てるため、官報に氏名が掲載されたり、裁判所から書類が届いたりします。一方、任意整理は貸金業者との直接交渉なので、裁判所が関与することはありません。 - 家族の協力や書類が原則不要だから

裁判所を通す手続きでは、家計全体の状況を明らかにするため、同居家族の給与明細や通帳の提出を求められることがあります。任意整理では、基本的にご本人の収入に関する書類だけで手続きを進められます。 - 整理する借金を選べるから

「保証人がついている自動車ローンは除外して、消費者金融やクレジットカードの借金だけ整理する」といった柔軟な対応が可能です。これにより、保証人である家族に迷惑をかける事態を避けられます。

注意!任意整理でもバレる可能性のあるケース

ただし、任意整理でも家族に知られる可能性がゼロではありません。以下のようなケースでは注意が必要です。

- 家族が保証人になっている借金を整理する場合

あなたが返済できなくなると、貸金業者は保証人である家族に請求します。このため、保証人がいる借金を整理する場合は、事前に家族への相談が不可欠です。 - 家族カードや家族名義の借金がある場合

あなたが任意整理をすると、信用情報機関に事故情報が登録されます(いわゆるブラックリストの状態)。これにより、あなたが主契約者となっているクレジットカードの家族カードが使えなくなる可能性があります。 - 手続き後の返済を滞納してしまった場合

任意整理で決まった返済計画を守れず滞納してしまうと、再び貸金業者から督促の連絡が来たり、裁判を起こされたりするリスクがあります。

勇気を出して、まずは専門家にご相談ください

ここまで読んで、「自分も任意整理できるかもしれない」と感じた方も、「自分の場合はどうなんだろう」と不安に思った方もいらっしゃるでしょう。その一歩を踏み出すかどうかを決めるために、まずは専門家の話を聞いてみませんか?

私たち司法書士には、法律で定められた厳格な「守秘義務」があります。司法書士は守秘義務を負っており、ご相談内容が正当な理由なくご家族や職場など外部に漏れることはありません。どうぞ、安心して胸のうちをお聞かせください。

司法書士てらやま事務所では、借金に関するご相談は何度でも、時間制限もなく無料です。

一人で悩み続ける時間は、もう終わりにしましょう。最初の一歩は、ほんの少しの勇気だけです。ご連絡をお待ちしています。

司法書士てらやま事務所

代表司法書士: 寺山 高史

所在地: 〒453-0014 名古屋市中村区則武2丁目14番4号 カーサスギトピア 2E

所属: 愛知県司法書士会 会員番号1545号

借金問題で2000件以上の解決実績がある債務整理に特化した司法書士として、自己破産・任意整理・時効援用など、借金問題に関するご相談を幅広く承っております。ご相談の段階から業務完了まで、すべて司法書士が直接対応いたしますので、安心してお任せいただけます。

全国対応可能ですが、名古屋市を中心に、愛知県・岐阜県・三重県といった東海エリアには特に力を入れております。

出張相談にも対応しており、事前にご予約いただければ土日祝日や夜間のご相談も可能です。

当事務所では、ご依頼者のお話をじっくり聞くことで、状況に合わせた最善の手続をご提案することができます。借金のお悩みは、なかなか人には相談しにくいものですが、一人で抱え込んでいても不安が募るばかりだと思います。まずは当事務所にご相談下さい。